PVD – Báo cáo cập nhật tháng 4.2024

Kết quả kinh doanh năm 2023

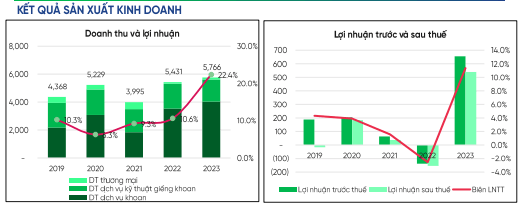

Năm 2023:

- Doanh thu đạt 5.810 tỷ đồng (+7% yoy)

- Doanh thu lĩnh vực cho thuê giàn khoan đạt 4.037 tỷ đồng (+144% yoy)

- Doanh thu lĩnh vực kỹ thuật giếng khoan đạt 1.575 tỷ đồng (-12% yoy)

- Lợi nhuận gộp đạt 1.300 tỷ đồng (+125% yoy)

- Lợi nhuận gộp từ hoạt động cho thuê giàn khoan đạt 855 tỷ đồng (1574% yoy)

- Lợi nhuận gộp từ hoạt động kỹ thuật giếng khoan cơ bản ổn định tương đương năm 2022

- Lợi nhuận trước thuế đạt 655 tỷ đồng (tăng mạnh so với mức 18 tỷ đồng của năm 2022)

- Lợi nhuận sau thuế đạt 540 tỷ đồng

Dư nợ vay:

- Nợ ngắn hạn: 553 tỷ đồng (-34%)

- Nợ dài hạn: 2.788 tỷ đồng (+71%)

- Nợ dài hạn chủ yếu để đầu tư các giàn khoan của công ty các năm trước đây

Vốn chủ sở hữu:

- Đạt 14.894 tỷ đồng (+15.8%)

- Chiếm 68.8% Tổng Nguồn vốn

Triển vọng hoạt động 2024-2025 của PVD

Giàn khoan:

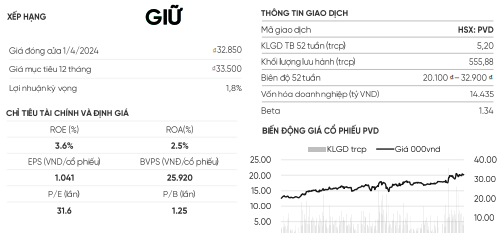

- Các giàn khoan cơ bản đã có việc làm hết năm 2024 và 2025 đều ở các thị trường nước ngoài, trong khu vực Đông Nam Á

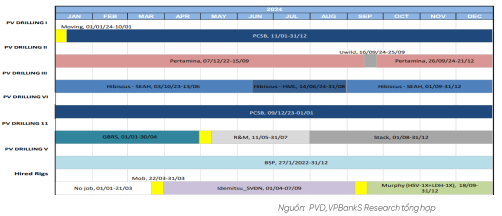

- Giá cho thuê năm 2024 trung bình ở mức tối thiểu 90.000 USD/ngày, tăng 14% so với mức trung bình năm 2023 là 78.700 USD/ngày

- Hiện giá cho thuê giàn khoan trong khu vực đã có lúc đạt đến 150.000 USD/ngày

- Chúng tôi đánh giá mức trung bình cả năm 2024 của PVD có thể đạt 95.000-100.000 USD/ngày, tăng 27%-32% so với 2023.

Giàn khoan PVDS TAD:

- Vẫn hoạt động ổn định với hợp đồng cho Sheli Brunei với giá 90.000 USD/ngày (với giá thị trường hiện tại là khoảng 150.000 USD/ngày)

- Chưa đạt điểm hòa vốn

- Công ty đang thương thảo với khách hàng về việc xem xét tăng giá cho thuê, nhưng khả năng đạt được là không nhiều

- Chủ thuê có thể hỗ trợ bằng các hình thức khen thưởng hoàn thành công việc tốt

Giàn khoan đất liền PVD:

- Có hợp đồng làm việc đến hết tháng 7/2024

- Công ty đang tìm kiếm hợp đồng mới cho hết năm 2024 và năm 2025

Giàn thuê ngoài:

- Trong năm 2024 sẽ thuê thêm 01 giàn khoan bên ngoài để cung cấp cho các dự án khoan trong nước

- Thời gian thực hiện khoảng 08 tháng, từ tháng 4-12/2024

- Khoan cho dự án của ldenmitsu (Sao vàng Đại nguyệt) và Murphy

Kế hoạch đầu tư thêm 01 giàn khoan JackUp mới:

- Giá trị đầu tư giàn mới là khoảng 90 triệu USD

- Bao gồm: giá mua giàn là 65 triệu USD và 25 triệu USD để cải tạo sửa chữa và chạy thử

- Cơ cấu vốn đầu tư dự kiến là 70% vốn vay và 30% vốn chủ sở hữu

- Thời gian nhận giàn dự kiến là sẽ là tháng 10-11/2024

- Với giàn mới này, PVD cũng có thoả thuận cho thuê với khách hàng mới ngay sau khi nhận giàn, giá cho thuê ở mức 100.000 USD/ngày

Kế hoạch hoạt động các dàn giàn khoan của PVD:

Giá cho thuê giàn khoan JU khu vực Đông Nam Á tiếp tục tăng và chạm mức 150 nghìn usd/ngày trong quý 1/2024, ngay tại thị trường trong nước, giá cũng chạm mức 148 nghìn usd/ngày.

Hoạt động kỹ thuật giếng khoan:

- Dự báo sẽ tốt lên khi các dự án đầu tư thăm dò tìm kiếm dầu khí trong nước tăng lên

- Công ty cũng đầu tư giàn khoan mới, thuê giàn khoan ngoài cho các dự án trong nước để

- Khu vực Trung Đông tiếp tục là thị trường thu hút nhu cầu giàn khoan JU khi các hoạt động thăm dò tìm kiếm dầu khí tại khu vực này được thúc đẩy.

- Đầu tư lĩnh vực thượng nguồn dầu khí toàn cầu tiếp tục dự báo tăng lên. JPMorgan mới đây dự báo đầu tư thượng nguồn dầu khí đạt khoảng 555 tỷ USD trong năm 2024 so với mức 490 tỷ USD của năm 2023

- Hoạt động đầu tư thượng nguồn là động lực phát triển trong trung và dài hạn.

- Nhớ giá dầu tăng và giữ ở mức cao, cùng với chiến lược phát triển đảm bảo an ninh năng lượng đất nước, các dự án đầu tư dầu khí trong nước được tập trung thực hiện.

- Dự án khẩu thượng nguồn tìm kiếm thăm dò và khai thác dầu khí trong nước cũng được thực hiện. Trong đó có các dự án rất lớn kỳ vọng được thực hiện trong giai đoạn 2023-2027 như Lô B- Ô Môn, Nam du U Minh sẽ là động lực phát triển của PVD trong trung và dài hạn.

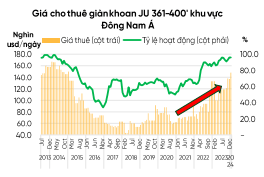

Định giá và Khuyến nghị

- PVD đang hưởng lợi từ tình hình sáng sủa của thị trường khoan dầu khi giá cho thuê giàn khoan tiếp tục tăng cao. Tại thị trường khu vực, giá cho thuê giàn khoan tự nâng đã đạt mức 145.000-150.000 usd/ngày. Triển vọng thị trường cho thuê giàn khoan vẫn rất lạc quan giai đoạn 2023-2026

- Với kịch bản cho thuê giàn trung bình năm 2024 ở mức 95.000 usd/ngày, tổng doanh thu dự báo đạt mức 7.066 tỷ đồng

- Doanh thu cho thuê giàn khoan đạt mức 5.026 tỷ đồng (+24% yoy). Lợi nhuận trước thuế đạt 1.066 tỷ đồng (+63% yoy).

- EPS đạt 1.514 đồng/cổ phần.

- Định giá theo DCF, giá trị cổ phiếu PVD ở mức 33.500 đồng/cổ phần. Khuyến nghị GIỮ vị thế tại vùng giá hiện tại xem xét trading ngắn hạn. Cơ hội đầu tư trung và dài hạn rõ ràng hơn khi giá có phiều điều chỉnh về vùng 28.000-29.000 đồng/cổ phần.

Tải và xem full báo cáo tại đây: pvd-bao-cao-cap-nhat-thang-4.2024

Tham gia giao lưu nhóm cộng đồng chứng khoán cùng GinLabs để cập nhật tin tức và nhận định hàng ngày