Báo cáo Ngành Bất động sản Khu công nghiệp

Mục lục

- Tổng quan thị trường BĐS Khu Công nghiệp

- Tóm tắt 2023: Bức tranh tương phản giữa hai trung tâm Khu Công Nghiệp

- Triển vọng ngành 2024-2025

- Cổ phiếu BĐS Khu Công nghiệp khuyến nghị

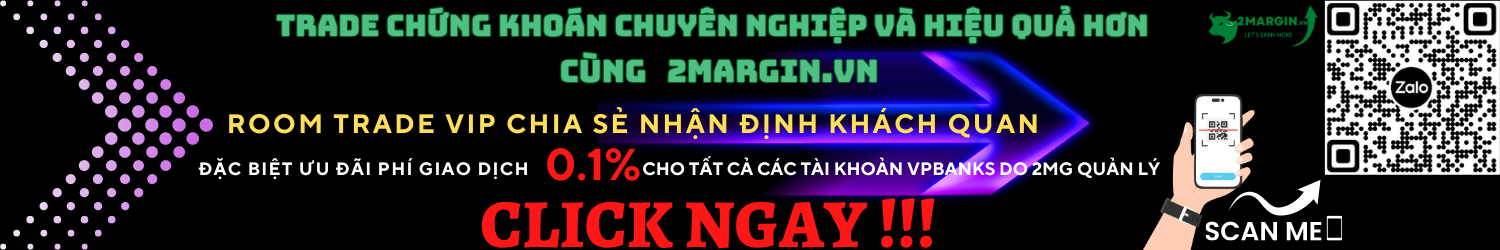

Tổng quan thị trường BĐS Khu Công nghiệp

Tóm tắt 2023: Bức tranh tương phản giữa hai trung tâm Khu Công Nghiệp

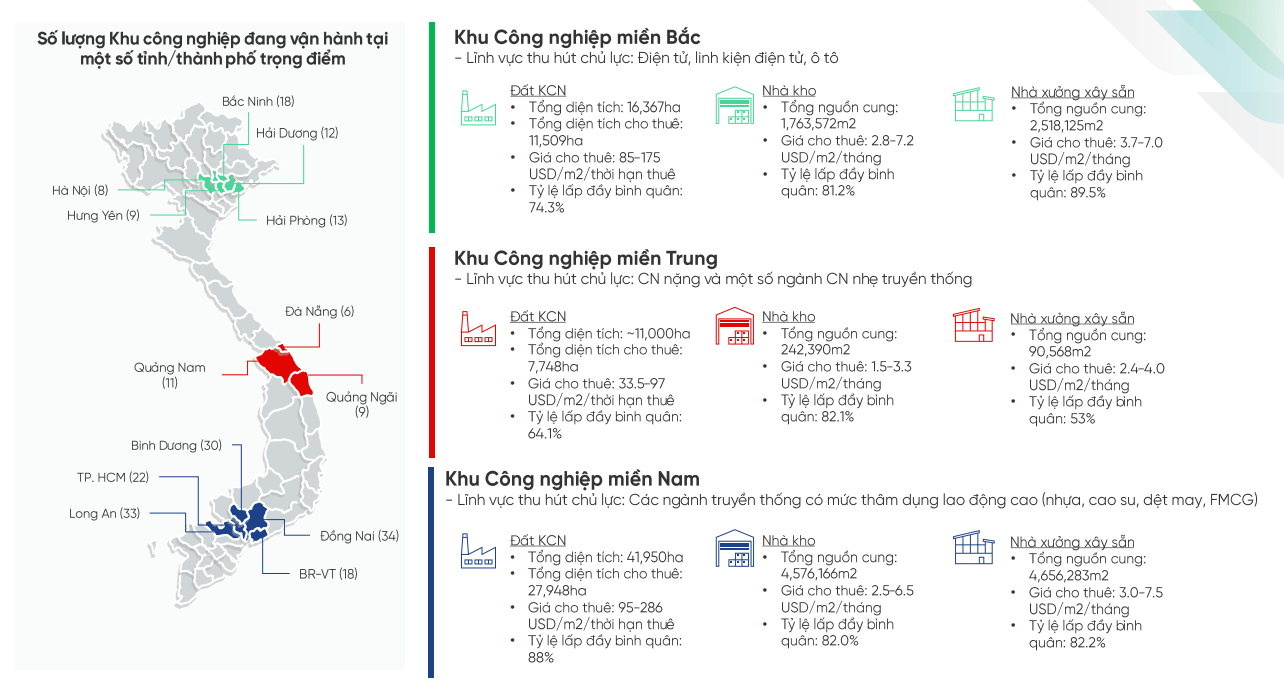

Thị trường miền Nam ghi nhận khan hiếm nguồn cung mới trong cả năm 2023…

Thị trường miền Nam đã trải qua cả năm 2023 ghi nhận không có nguồn cung mới nào được đưa vào vận hành. Tổng nguồn cung không thay đổi kể từ thời điểm cuối Q2/22 với tổng diện tích đất là 41,950ha, trong đó 66.7% là diện tích cho thuê (27948 ha). Nguồn cung mới tắc nghẽn chủ yếu do quá trình chậm phê duyệt dự án ở hầu hết các tỉnh thành khu vực phía Nam.

Với việc nguồn cung hiện hữu sẵn sàng cho thuê ở mức thấp khiến cho tỷ lệ lấp đầy ở các tỉnh/thành trọng điểm như TP. HCM, Bình Dương và Đồng Nai tiếp tục duy trì ở mức cao (>93%). Tỷ lệ lấp đầy bình quân toàn thị trường cũng vì thế tăng nhẹ 1.1 điểm % so với cùng kì lên 88%, tỉnh tới cuối Q4/23

Nhu cầu thuê vẫn ở mức cao cùng kết hợp cùng nguồn cung khan hiếm đã thúc đẩy giá cho thuê tăng nhẹ tại các khu vực có tỷ lệ lấp đầy cao như Bình Dương (+6.5%), Đồng Nai (+4.6%).

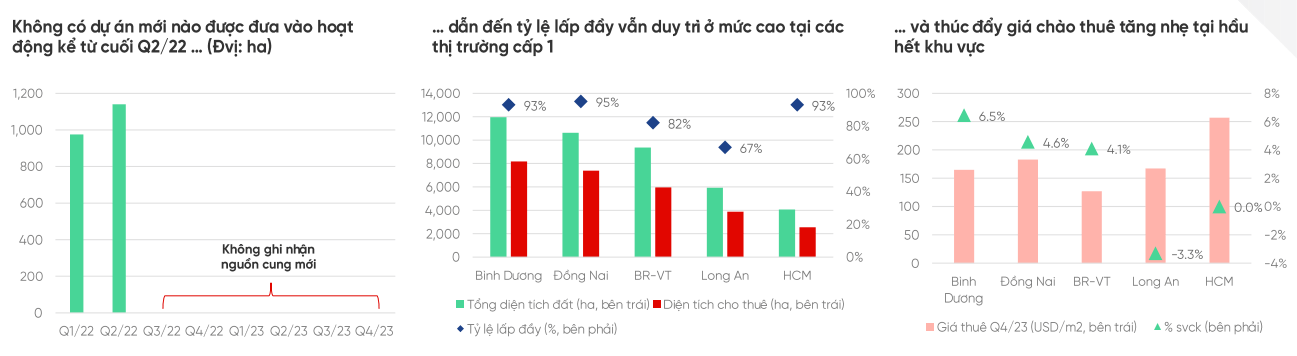

…trong khi đó thị trường miền Bắc đón nhận nguồn cung mới dồi dào

Thể hiện xu hướng trái ngược so với thị trường miền Nam, thị trường miền Bắc trong năm 2023 đã chào đón hơn 1.000ha nguồn cung mới với đóng góp của 5 dự án lớn tới từ Hưng Yên, Hải Phòng, Bắc Ninh. Tổng nguồn cung toàn thị trường ước đạt 16.367ha, trong đó 70.3% là diện tích đất cho thuê (11.509ha).

Nguồn cung mới bổ sung mạnh mẽ trong năm 2023 dẫn tới tỷ lệ lấp đầy toàn thị trường giảm nhẹ, trong đó Hưng Yên, Hải Phòng và Bắc Ninh ghi nhận mức giảm tỷ lệ lấp đầy lớn nhất, lần lượt giảm 5.1, 4.5 và 1.6 điểm % so với cùng kì (tương ứng với mức đóng góp nguồn cung mới của các tỉnh/thành phố này trong năm 2023).

Ngoại trừ Hà Nội đã hết dư địa để cho thuê, xu hướng tăng giá cho thuê được thể hiện trên toàn thị trường BĐS KCN miền Bắc, thúc đẩy bởi nguồn cung mới chất lượng cao hưởng tới nhóm KH sản xuất điện tử, linh kiện điện tử.

Bên cạnh đó, thị trường cũng ghi nhận sự xuất hiện của các nhà đầu tư mới, đặc biệt là các nhà đầu tư nước ngoài, cho thấy sự quan tâm ngày càng tăng đối với thị trường BĐS KCN miền Bắc.

Triển vọng ngành 2024-2025

Xu hướng đối lập về nguồn cung sẽ còn tiếp diễn trong trung hạn

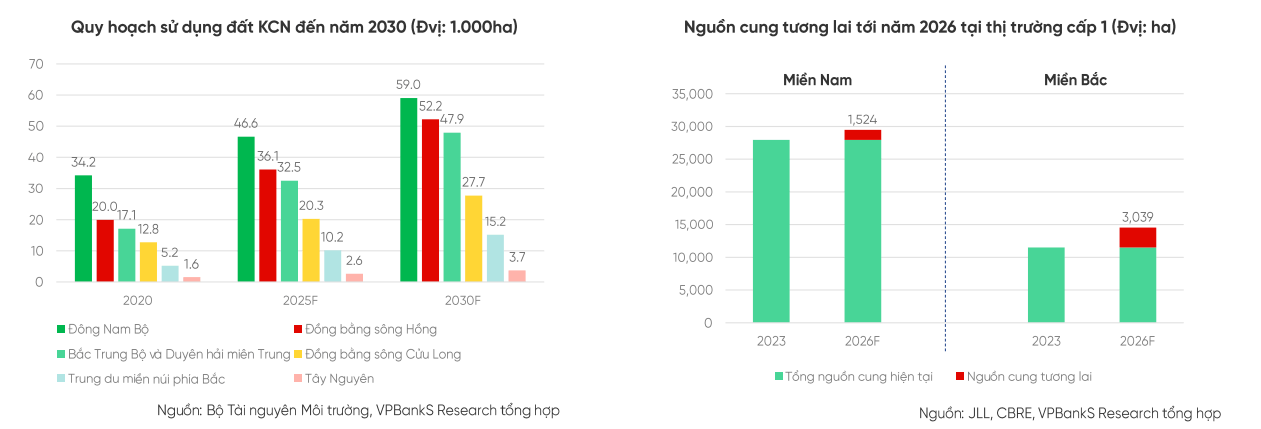

Theo Quyết định 326/QĐ-TTg ngày 09/03/2022 của Thủ tướng Chính Phủ về quy hoạch sử dụng quỹ đất Khu Công nghiệp của Bộ Tài nguyên và Môi trường tới năm 2025 và tới 2030, chúng tôi cho rằng quỹ đất Khu công nghiệp sẽ tiếp tục được bổ sung mạnh mẽ trong giai đoạn 2025-2030, với trọng tâm mở rộng là các khu vực được coi là trung tâm Khu công nghiệp, có khả năng thu hút các nhà đầu tư trong và ngoài nước như Đông Nam Bộ, Đồng bằng Sông Hồng và Bắc Trung Bộ & Duyên hải miền Trung.

Tuy nhiên, thực tế phát triển quỹ đất nhằm cung cấp nguồn cung mới vẫn còn phụ thuộc khả lớn vào tiến độ phê duyệt và mức độ phù hợp với quy hoạch của từng tỉnh/thành phố. Chúng tôi cũng quan sát thấy tại một số tỉnh thành phố quỹ đất KCN đã gần vượt quá chỉ tiêu phân bố diện tích KCN tới năm 2025.

Vừa qua ngày 12/03/2024, Thủ tướng đã phê duyệt Quyết định 227/QĐ-TTg về việc điều chỉnh chỉ tiêu sử dụng đất tại 63 tỉnh/thành phố tới năm 2025, nhằm bổ sung, điều chỉnh các chỉ tiêu đã được nêu ra trong Quyết định 326/QĐ-TTg trước đó.

Đáng chú ý, sau khi điều chỉnh, các tỉnh/thành phố KCN miền Bắc có sự gia tăng đáng kể về quỹ đất KCN được sử dụng tới năm 2025 như Bắc Ninh, Hưng Yên, Hải Dương, Quảng Ninh. Từ đó tiếp tục tạo ra dư địa phê duyệt, đưa vào vận hành các dự án KCN mới tại các khu vực này.

Đối lập với miền Bắc, hầu hết các tỉnh/thành phố KCN miền Nam không có sự thay đổi về quỹ đất sử tới năm 2025. Điều này càng củng cố thêm việc nguồn cung mới tại KCN miền Nam sẽ tiếp tục bị thắt chặt trong ngắn hạn tới trung hạn khi một số tỉnh/thành phố trọng điểm đã gần vượt chỉ tiêu phân bố tới năm 2025 như Bình Dương, Đồng Nai, BR-VT.

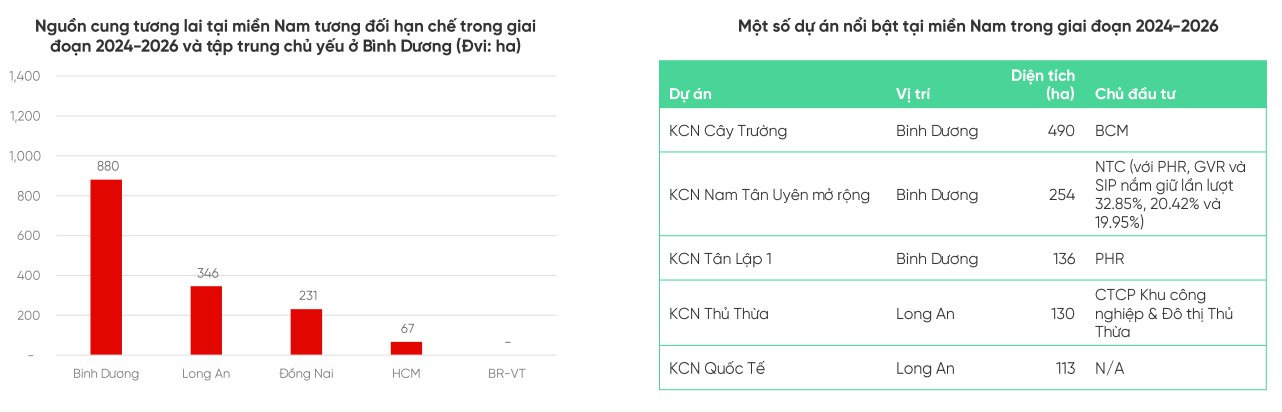

- Chúng tôi ước tính khoảng 1.524ha nguồn cung đất KCN mới sẽ được đưa vào hoạt động tại thị trường miền Nam từ nay cho tới năm 2026.

- Bình Dương tiếp tục dẫn đầu về nguồn cung mới với dự án KCN Cây Trường của chủ đầu tư BCM và 2 dự án KCN Nam Tân Uyên mở rộng và KCN Tân Lập 1 đều có sự tham gia trực tiếp hoặc không trực tiếp từ PHR.

- Nguyên nhân chính khiến cho nguồn cung mới tại các khu vực phía Nam hạn chế trong những năm tới:

- Sự trì trệ trong phê duyệt quy hoạch, cấp phép của từng tỉnh/thành.

- Một số khu vực có quỹ đất tồn kho lớn như BR-VT hay không còn quỹ đất để mở rộng như TP. HCM.

- Một số khu vực có sự thay đổi về lãnh đạo cấp cao như Đồng Nai.

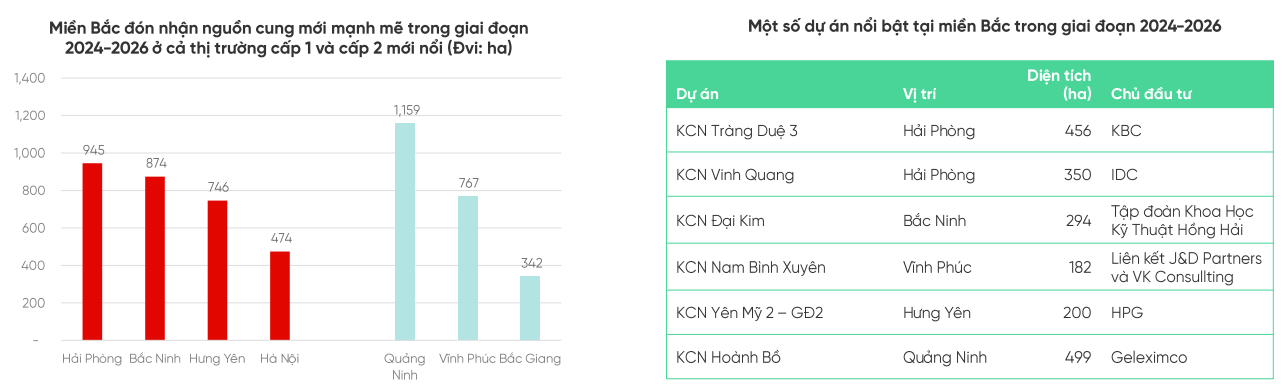

Bối cảnh quỹ đất KCN miền Nam hạn chế, thị trường KCN miền Bắc sẽ tiếp tục chào đón nguồn cung mới không chỉ ở các khu vực cấp 1 truyền thống mà còn có xu hướng mở rộng nhanh ra thị trường cấp 2.

Chúng tôi ước tính thị trường KCN miền Bắc sẽ ghi nhận nguồn cung mới tại các khu vực cấp 1 và cấp 2 lần lượt là 3.039ha và 2.268ha.

Các khu vực cấp 2 mới nổi như Quảng Ninh, Vĩnh Phúc và Bắc Giang đang là những điểm thu hút vốn FDI, có khả năng cung cấp nguồn cung chất lượng cao cùng với giá cho thuê cạnh tranh, tiệm cận nhóm khu vực cấp 1.

Chúng tôi nhận thấy thị trường KCN miền Bắc có lịch sử phát triển sau miền Nam nên còn nhiều dư địa để phát triển mở rộng quỹ đất mạnh mẽ và tốc độ tăng giá tốt hơn nhờ cơ sở hạ tầng hoàn thiện.

Các dự án nổi bật có tiềm năng được đưa vào vận hành trong thời gian tới hầu hết đều tới từ các nhà phát triển KCN đầu như KBC, IDC và Geleximco.

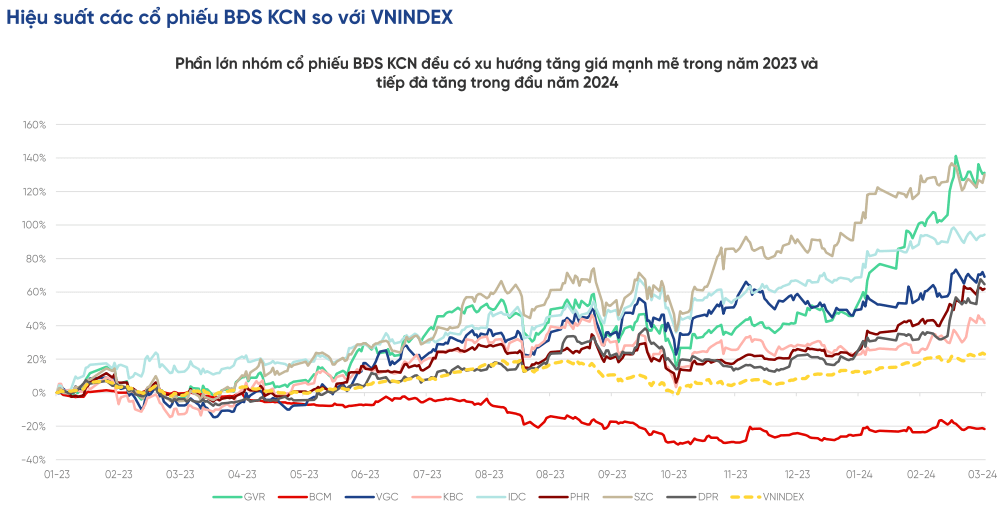

Cổ phiếu BĐS Khu Công nghiệp khuyến nghị

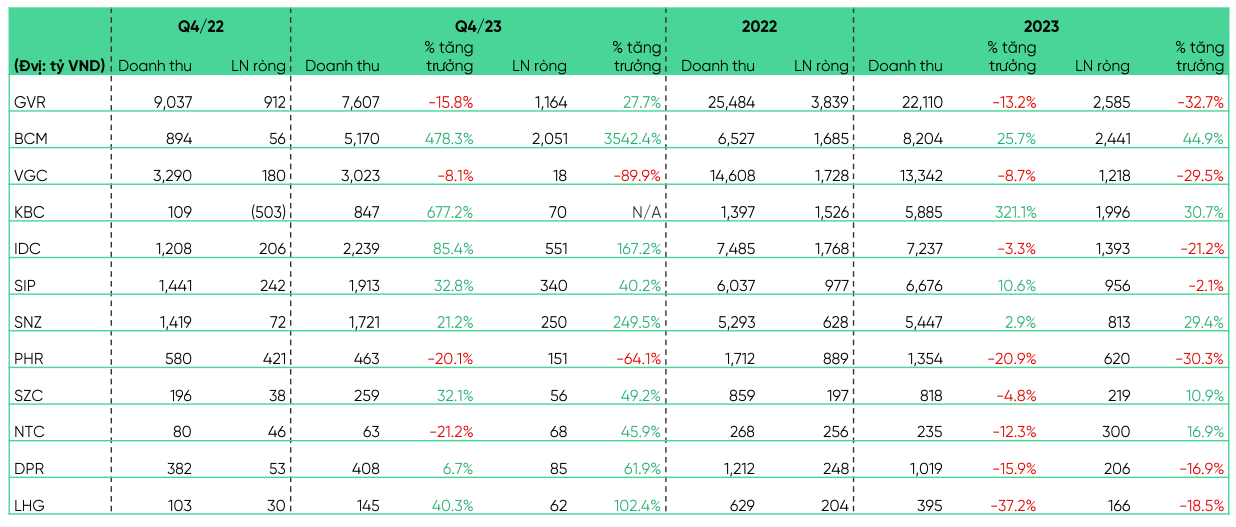

Cập nhật KQKD Q4/2023 và năm 2023

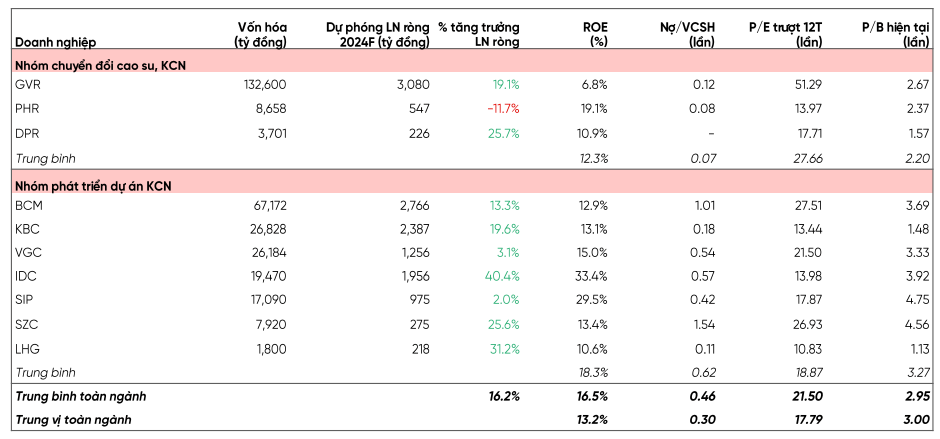

So sánh và dự phóng KQKD 2024

Danh sách cổ phiếu khuyến nghị

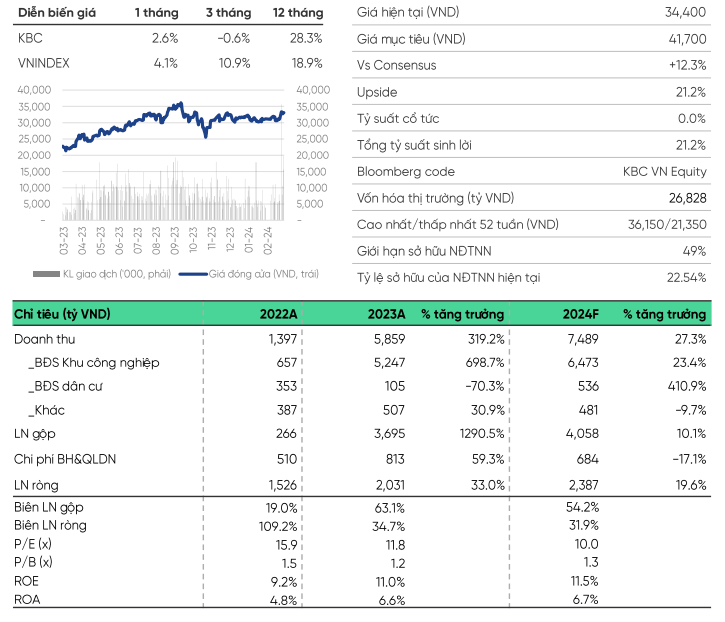

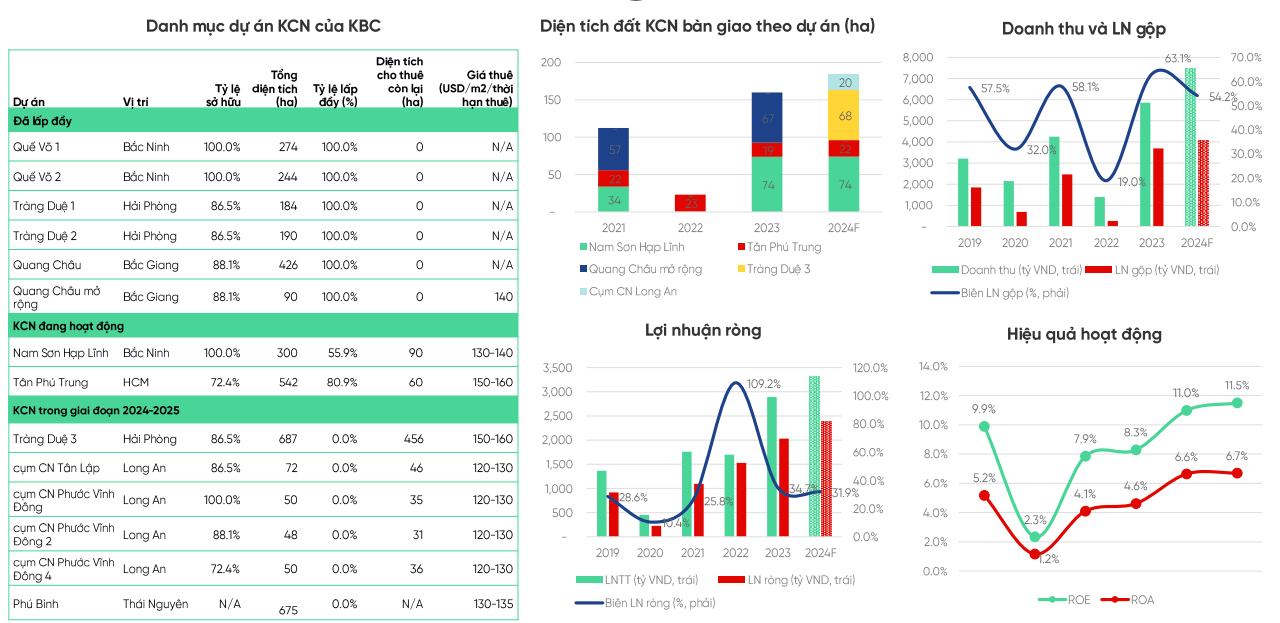

1. Công ty Cổ phần KBC (KBC)

Khuyến nghị Mua cổ phiếu KBC với giá mục tiêu là 41,700 VND/cổ phiếu.

- Lý do:

- Đón làn sóng chuyển dịch từ Trung Quốc +1 và làn sóng FDI mạnh mẽ những năm tới nhờ vị thế một trong những doanh nghiệp phát triển BĐS KCN lớn nhất miền Bắc. Các KCN của KBC cũng sở hữu vị trí đắc địa, có giá cho thuê và mức hấp thụ tương đối cao. Bên cạnh đó, KBC sở hữu kinh nghiệm phát triển KCN phù hợp với nhu cầu của các tập đoàn sản xuất điện tử, linh kiện điện tử.

- Backlog lớn, sẵn sàng bàn giao tới từ các MOUs đã kí trước đó với các khách hàng. Chúng tôi ước tính, tới cuối năm 2023, KBC vẫn còn lượng lớn diện tích đất KCN đã hoàn thành GPMB và sẵn sàng bàn giao cho khách hàng trong năm 2024, trong đó Nam Sơn Hạp Lĩnh (68ha), Tân Phú Trung (20-22ha).

- KCN Tràng Duệ 3 được kì vọng sẽ trở thành điểm sáng cho triển vọng 2024-2025. Chúng tôi kì vọng KBC sẽ hoàn thành các thủ tục cuối cùng về pháp lý cho dự án Tràng Duệ 3 trong nửa đầu năm 2024 sau khi được phê duyệt Quy hoạch 1/2000 vào tháng 11/2023 và Quy hoạch 1/500 vào tháng 2/2024. Chúng tôi dự phóng KBC có thể cho thuê khoảng 65-70ha diện tích đất từ dự án Tràng Duệ 3 trong tổng MOUs đã kí trước đó là 115ha.

- Định giá hấp dẫn: KBC đang được giao dịch với P/B hiện tại là 1.4x, thấp hơn khá nhiều so với các công ty cùng ngành có cùng quy mô. Giá mục tiêu của chúng tôi tương ứng với P/B 2024 là 1.5x, phù hợp với P/B bình quân 3 năm của KBC.

Rủi ro đầu tư:

- Rủi ro về mặt pháp lý: chậm phê duyệt cho các dự án mới.

- Rủi ro về thời điểm ghi nhận KQKD: do đặc điểm của từng vị trí và tiến độ GPMB, bàn giao đất cho khách hàng khiến cho KBC đã nhiều lần chậm ghi nhận KQKD so với kế hoạch.

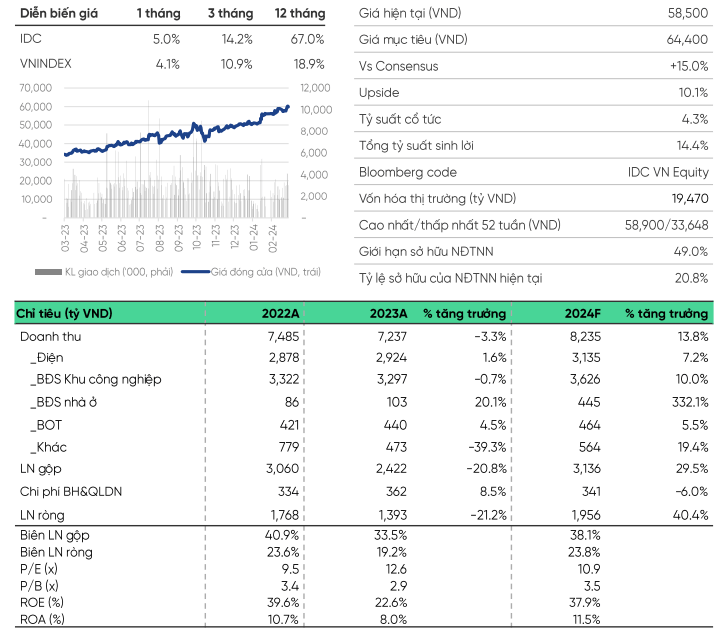

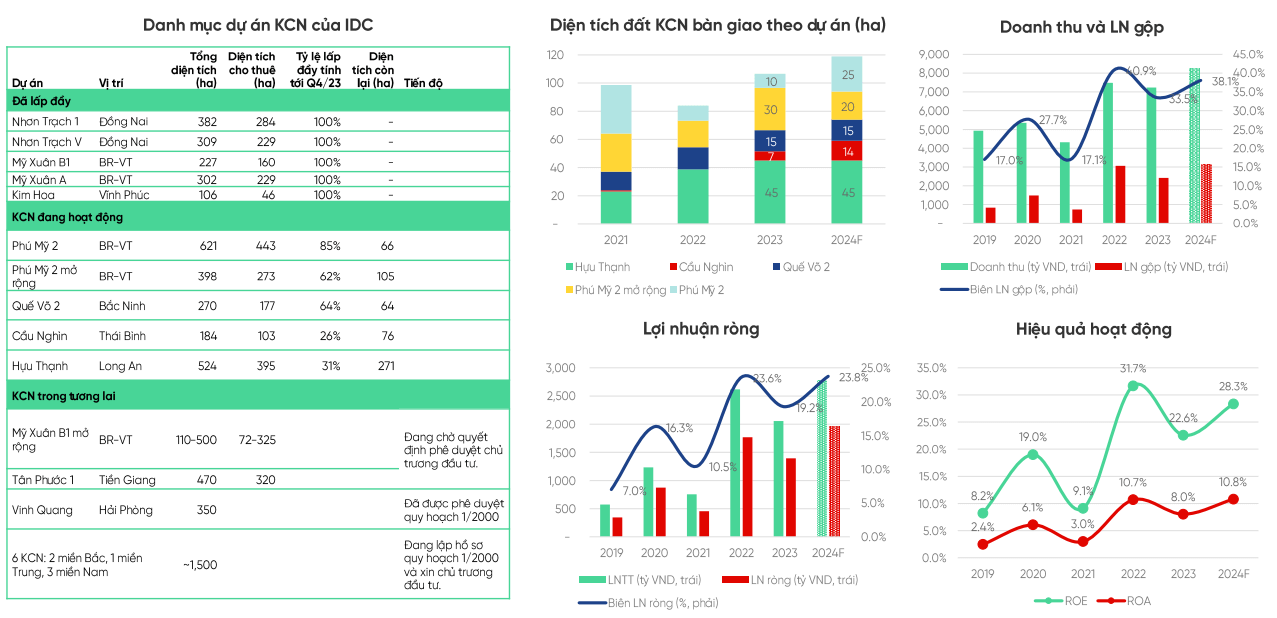

2.Tổng công ty DIC (HNX: IDC)

Khuyến nghị: Mua Giá mục tiêu: 64.400 VND (+14.4%)

Điểm nhấn đầu tư:

- Quỹ đất KCN tồn kho lớn: IDC đã ký kết tổng cộng 170ha đất KCN trong năm 2023, bao gồm cả hợp đồng cho thuê đất và MOUs. Tổng quỹ đất MOUs giữa IDC và các khách hàng tỉnh đạt gần 160ha tại các KCN chủ lực như Hựu Thạnh, Cầu Nghìn, Phú Mỹ 2 và Phú Mỹ 2 mở rộng. Quỹ đất dồi dào này sẽ đảm bảo hoạt động cho thuê và tăng trưởng doanh thu cho IDC trong năm 2024, trước khi các dự án mới đi vào hoạt động. Chúng tôi dự phóng doanh số bàn giao đất KCN năm 2024 đạt 119ha.

- Bất động sản nhà ở: Mảng BĐS nhà ở dự kiến tăng trưởng mạnh trong năm 2024 nhờ bàn giao 2.2ha đất thương mại cho AEON. Kết hợp với doanh số đất KCN tích cực, chúng tôi dự đoán lợi nhuận ròng năm 2024 sẽ tăng 40.4% so với mức nền thấp của năm 2023.

- Triển vọng 2025-2026: IDC có kế hoạch mở rộng quỹ đất với 2 dự án tiềm năng: KCN Vinh Quang (350ha, Hải Phòng) và KCN Tân Phước 1 (470ha, Tiền Giang). Dự kiến 2 dự án này sẽ hoàn tất pháp lý và đưa vào cho thuê trong giai đoạn 2025-2026.

- Cổ tức hấp dẫn: IDC dự kiến duy trì chính sách cổ tức cao. Cổ tức tiền mặt đợt 2/2023 là 2.500 VND/cp, tương ứng tỷ suất cổ tức 4.3%.

Rủi ro đầu tư:

- Rủi ro pháp lý: Chậm phê duyệt các dự án mới.

- Rủi ro về GPMB: Chậm trễ giải phóng mặt bằng dẫn đến doanh số bàn giao đất KCN thấp hơn dự kiến.

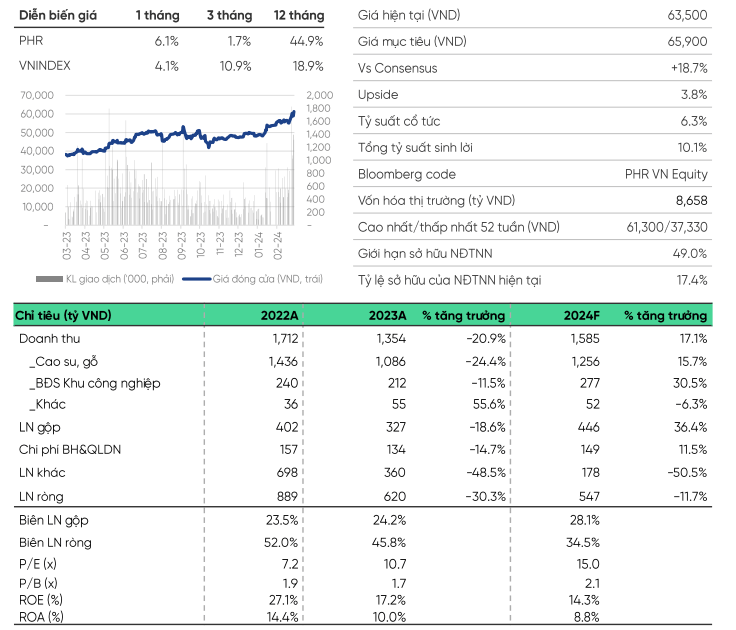

3.CTCP Cao su Phước Hòa (HSX: PHR)

Khuyến nghị: Mua Giá mục tiêu: 65.900 VND (+10.1%)

Điểm nhấn đầu tư:

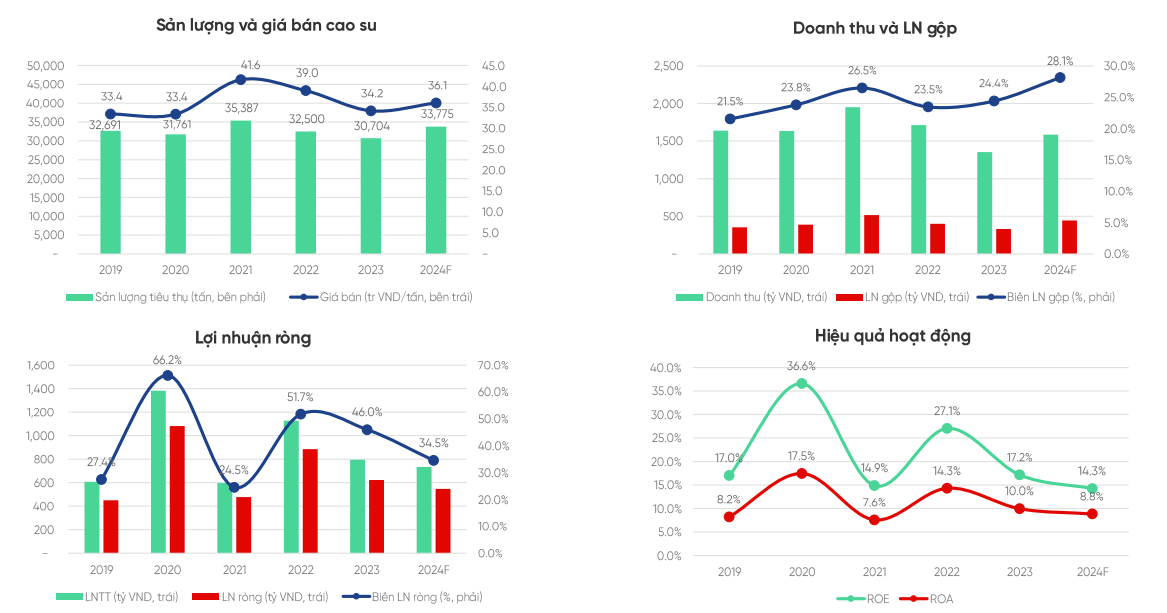

Mảng kinh doanh truyền thống:

- Cao su dự kiến hồi phục từ mức nến thấp năm 2024 nhờ:

- Giá cao su sẽ hồi phục theo sau giá dầu thô, dự kiến duy trì ở mức nền cao trong năm 2024 (88 USD/thùng).

- Sản lượng cao su bán ra sẽ tăng trong năm 2024 khi Trung Quốc tăng cường nhập khẩu cao su để đáp ứng nhu cầu sản xuất lốp xe sau khi doanh số bán xe tăng mạnh năm 2023.

Mảng BĐS KCN:

- Khó có dự án mới trong năm 2024.

- PHR sở hữu quỹ đất lớn và tiềm năng để chuyển đổi.

- Dự án Tân Lập 1 dự kiến hoàn thành pháp lý năm 2024 và cho thuê từ năm 2025.

- Dự thảo luật giúp cải thiện quá trình xin cấp phép chuyển đổi mục đích sử dụng đất cao su sang đất KCN sẽ là động lực tăng trưởng dài hạn cho mảng BĐS KCN.

Tỷ suất cổ tức hấp dẫn và ổn định:

- PHR luôn cung cấp mức chi trả cổ tức hấp dẫn.

- Lợi nhuận chưa phân phối cuối năm 2024 dự kiến đạt 768 tỷ đồng.

- PHR có khả năng chi trả cổ tức bằng tiền ở mức 4.000 VND/cp, tương ứng tỷ suất cổ tức 6.6%.

Rủi ro đầu tư:

- Rủi ro về giá: Giá cao su tương quan mạnh với giá dầu, có thể không tăng mạnh như kỳ vọng nếu giá dầu đảo chiều.

- Rủi ro về pháp lý có thể tiếp tục chậm trễ hơn so với kỳ vọng.

Tải và xem full báo cáo chi tiết tại đây: bds_kcn__02.04.2023

Tham gia group Zalo cộng đồng GinLabs để cập nhật thông tin thị trường nhanh nhất: